لیست محتوا

امکان و قدرتی که در بازار های مالی به معامله گران داده می شود تا بیش از سرمایه اولیه خود تجارت کنند. لیوریج یا لوریج [Leverage] به معنای اهرم است.

لوریج چیست؟

اهرم یا لوریج (Leverage in forex) در بازار فارکس به مقدار سرمایه ای گفته می شود که بروکر در اختیار معامله گران می گذارد تا با استفاده از آن معاملات بزرگتری را انجام دهند.

نکات مهم در مورد لوریج در فارکس

- لوریج، سرمایه قرضی است که با استفاده از آن معاملاتی فراتر از موجودی حساب انجام می شود.

- بروکر این سرمایه را به واسطه مارجین برای تریدر فراهم می کند.

- تریدرها اغلب با هدف کسب سود از تغییرات کوچک و کوتاه مدت از اهرم در فارکس استفاده می کنند.

- ریسک همیشه همراه استفاده از اهرم وجود دارد.

مقاله پیشنهادی: وجه تضمینی یا مارجین چیست؟

اهرم یا لوریج چگونه به معامله گران ارائه می شود؟

بروکرها معمولا نسبت های گوناگونی را برای لوریج ارائه می دهند. اما این سرمایه را بر پایه موجودی حساب معاملاتی تریدر محاسبه می کنند. مثل لوریج 1:100 که موجودی حساب را 100 برابر می کند.

| بالانس | اهرم | (موجودی حساب) نتیجه |

|---|---|---|

| 100 | 1:100 | 10,000 |

| 200 | 1:100 | 20,000 |

| 500 | 1:200 | 100,000 |

| 500 | 1:1 | 500 |

در صورتی که بالانس حساب معاملاتی 500 باشد و تریدر از لوریج استفاده نکند (1:1) در نتیجه تامین کل حجم معامله بر عهد تریدر است. در بازار نسبت های مشخصی برای معامله کردن وجود دارد که باید طبق همان ها ترید صورت بگیرد. (البته برخی از کارگزارها نسبت های دلخواه ارائه می دهند)

رابطه مارجین و لوریج در فارکس

مارجین بخش کوچکی از کل حجم یک قرار داد است که به عنوان تضمین لوریج و ریسک احتمالی در معامله توسط بروکر تا پایان معامله بلوکه می شود.

لوریج و مارجین بخش اساسی یک CFD است که معمولا بین یک ارائه دهنده CFD و یک تریدر بسته می شود. در اینجا یک طرف تعهد می کند اختلاف بین ارزش اوراق را بین موقعیت باز و بستن معامله به طرف دیگر پرداخت کند.

مقاله پیشنهادی: CFD در فارکس

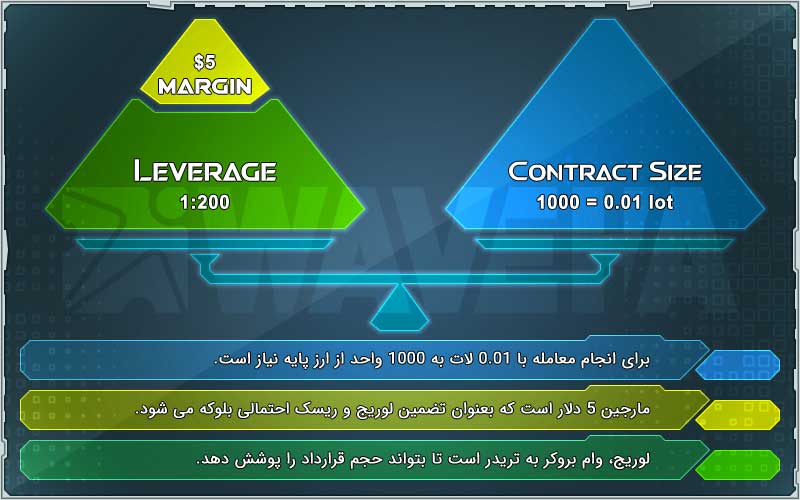

در تصویر زیر نمونه ای از لوریج های ارائه شده به همراه مارجین آورده شده است:

از سمت چپ ستون سبز رنگ به این معنا است که اگر از اهرم استفاده نکنیم باید کل حجم یک قرارداد را باید تامین کنیم. در ستون دوم اهرم 1:10 در نظر گرفته شده یعنی اگر هر حجمی برای معامله انتخاب شود یک دهم آن به عنوان مارجین در اختیار بروکر قرار می گیرد.

انجام یک معامله با اهرم در فارکس

بدون در نظر گرفتن نوع پوزیشن (خرید یا فروش و همچنین قیمت) بررسی را ادامه می دهیم. برای باز کردن یک معامله ابتدا باید حجم آن را مشخص کنیم. شرایط زیرا در نظر بگیرید:

- یک حساب تجاری در بروکر باز می کنیم.

- 100 دلار به عنوان اعتبار اولیه واریز می کنیم.

- اهرم 1:200 را برای انجام معامله در نظر می گیریم.

اگر بخواهیم 0.01 لات معامله در جفت ارز دلار ین انجام دهیم، اهرم چگونه به ما کمک می کند؟ خب ما باید یک قسمت از 200 قسمت معامله را به عنوان مارجین تا پایان ترید در اختیار بروکر قرار دهیم.

این مقدار برابر با 5 دلار می شود و 995 دلار دیگر را از بروکر قرض می گیریم تا با استفاده ازآن معامله خود را انجام دهیم.

معایب لوریج در بازار فارکس

اگرچه توانایی کسب سود قابل توجه با استفاده از اهرم امکان پذیر است، اما می تواند علیه تریدر نیز کار کند. به عنوان مثال، اگر یکی از معاملات در جهت خلاف آنچه که پوزیشن گرفته ایم حرکت کند، به میزان زیادی احتمالی زیان را تقویت میکند. برای جلوگیری از یک فاجعه، معمولاً تریدرها از دستورات توقف ضرر (استاپ لاس) برای کنترل ضرر استفاده می کنند. استاپ لاس یک اوردر برای خروج از موقعیت در سطح قیمتی معین است. به این ترتیب، یک تریدر می تواند زیان یک معامله را محدود کند.

مقاله پیشنهادی: حد ضرر یا استاپ لاس چیست؟

لوریج چگونه در سود و زیان تاثیر می گذارد؟

اشکال اصلی و گسترده اهرم، پتانسیل آن برای افزایش ضررها در صورت معکوس شدن روند بازار نسبت به تفکر معامله گر است. ویژگی اهرم، افزایش قرار گرفتن یک موقعیت خاص در معرض سود یا زیان، فراتر از سطح سرمایه است.

وقتی بازار بر خلاف موقعیت های باز ما حرکت کند، چه با معاملات CFD، شرط بندی، معاملات نقدی فارکس یا هرگونه معامله اهرم دار دیگر، اگر تجربه کافی برای مدیریت موقعیت پیش آمده نداشته باشیم، اهرم تبدل به فشار به تک تک سلول های مغزمان می شود. کنترل این وضعیت بدون درک خاصیت اهرم و برنامه پشتبان بسیار سخت خواهد بود.

لوریج چگونه در سود و زیان تاثیر می گذارد؟ اهرم به صورت مستقیم در سود و زیان تاثیر ندارد، بلکه به واسطه افزایش امکان ریسک زیان بار می شود.

مثال: دو حساب معاملاتی داریم که بالانس هر دو یکسان است ولی در حساب اول اهرم 1:200 و در حساب دوم اهرم 1:500 است، حال اهرم چگونه در سود و زیان تاثیرگذار است؟

زمانی که اهرم 1:500 را به جای 1:200 انتخاب می کنیم به این معناست که در هر ترید مارجین کمتری نزد بروکر بلوکه می شود و مارجین آزاد بیشتری برای معاملات دیگر به صورت همزمان در اختیار است. این موضوع به ظاهر مناسب است.

با انتخاب اهرم 1:500 به جای 1:200 در واقع داریم توان معاملاتی بالاتر را می پذریم زیرا قصد پوشش ریسک های سنگین را داریم بنابراین به دلیل اینکه با اهرم های بالا می توانیم حجم های معاملاتی سنگین تر را پوشش دهیم امکان این که حساب معاملاتی را تحت خطر قرار می دهیم بالا می رود.

به عبارت دیگر اهرم های بالاتر محدودیت های کمتری از نظر انتخاب حجم معاملاتی دارند و همین کاهش محدودیت افزایش ریسک را به همراه می آورد.

اگر سقف و محدودیت اهرم 1:100 امکان را رفتن روی زمین باشد سقف اهرم 1:1000 راه رفتن روی طناب در ارتفاع 20 متری است.

پس می توانیم نتیجه بگیریم زمانی اهرم بالا را انتخاب می کنیم به دنبال کسب پول زیاد هستیم (سود زیاد = زیان زیاد)

مزیت لوریج در فارکس

تا به اینجا متوجه آسیب پذیری یک تریدر در استفاده از Leverage و خطرات آن شدیم. موضوع Leverage در خوب بودن یا نبودن خلاصه نمی شود یعنی چیزی به عنوان معایب یا مزایی اهرم وجود ندارد. واقعیت روش و تصمیمات فردی تریدر می باشد که نسبت به شرایط مختلف و با داشتن برنامه های دقیق، مهارت و دانش، از اهرم به عنوان یک ویژگی در جهت کسب سود استفاده می کند.

کیفیت Leverage در برآیند کاری یک معامله گر بررسی می شود.

نحوه استفاده از اهرم کیفیت آن ار مشخص می کند و به نیاز معامله گر پاسخ می دهد که همواره دو نتیجه را در بردارد:

- سود

- ضرر

سود و زیان بخشی از کار می باشد و هر دو حاصل تصمیات یک تریدر است، بنابراین مجموعه رفتار ما حاصل کار را مشخص می کند. مدیریت سرمایه، روانشناسی فردی و بازار، نقشه های معاملاتی و برنامه های بررسی ریسک همه از مواردی هستند که در برآیند کار ما تاثیر می گذارند.

افراد زیادی جذب فارکس می شوند و این امکان را لوریج برای آنها فراهم می کند. این بدان معناست که Leverage توانایی بالایی در جذب سرمایه های کوچک و خرد دارد.

توجه به این دو نکته بسیار مهم است

90 درصد از افرادی که وارد بازار فارکس می شوند با تجربه تلخ از آن خارج می شوند.

قابلیت اهرم: توانایی جذب سرمایه های کوچک است.

این دو مورد را در کنار هم قرار دهید تا متوجه خطر Leverage برای سرمایه خود شوید.

اهرم زمانی که تریدر هیچ گونه کنترلی بر روی احساسات خود ندارد همانند یک اسلحه وارد عمل می شود و کار آن را تمام میکند بدون این که متوجه حضورش شود.